ビットコイン(仮想通貨)の税金

ビットコイン(仮想通貨)にかかる税金

2017年はビットコインを代表とする仮想通貨が大きく値上がりし、話題を集めました。

年末年始は仮想通貨の先物取引ができるようになった影響か、かなり暴落もして値動きが荒く注目されています。

これだけ注目を集めたこともあってか、国税庁からもビットコイン等の仮想通貨は「雑所得」に該当すると明示しました。

また、仮想通貨の取引で利益が出た場合などの税務申告の方法や、FAQをまとめたものが国税庁のホームページで公表されました。

仮想通貨について簡単にご紹介していきたいと思います。

1 仮想通貨の所得の計算

税金は「利益」に対してかかります。

利益の計算方法は

売却金額-取得金額(最初に仮想通貨を購入した金額)-決済手数料=利益

になります。

取得金額は専門的な話になるので詳細は割愛しますが、移動平均法と総平均法という二つの方法のどちらかで計算することになります。

現実的には、取引の回数が多い場合にはかなりの事務負担になることや、値上がり局面だと有利になりやすいこともあり、総平均法で計算することが多くなる気がしています。

他に注意点としては、あくまでも「売却した仮想通貨の分だけを取得金額として引く」ということです。

具体的には

2ビットコインを20万円で購入して1ビットコインだけ100万円で売却した場合

100万円-10万円※1ビットコイン分=90万円

になります。

2 雑所得の注意点

雑所得には注意点がいくつかありますが、大きなものは次の2点です。

・損益通算ができない

・純損失の繰越ができない

損益通算は、該当する所得で損失(赤字)が出た場合に他の事業所得や給与所得と通算(黒字を赤字で相殺)することです。

これが雑所得ではできないので、仮想通貨で赤字が出ても他の所得を減らして税金を減らすことができません。

また純損失の繰越というのは、損失を他の所得と通算しても残った場合に翌年以降3年間繰り越して、翌年以降の所得と相殺できる仕組みです。

これも、雑所得はできません。

なので、仮想通貨の損切りのタイミングは気を付けましょう。

ビットコイン長者を国税庁がリストアップ着手

国税庁がビットコインを初めとする仮想通貨の急激な値上がりから、大きな売却益を得た投資家の調査を始めたことが報道されました。

報道によると、取引記録や資産状況をデータベースにまとめ、数千万~数億円の利益を得た投資家をリストアップしようとしているようです。

参考 朝日新聞の記事

https://www.asahi.com/articles/ASKDP7G3JKDPPTIL03N.html

まとめ

ビットコインを代表とする仮想通貨の税金、申告について書いてきました。

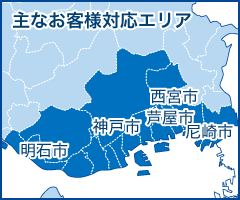

当事務所でもビットコイン等の申告や取扱いについてお問合せをいただいています。

昨年は「億り人」という言葉が生まれるくらいに大きく値上がりし、かなりの利益を出された方が多いと思います。

そのため、そもそも税額が大きくなりやすく、逆に損をしても損益通算等の税務上のメリットも受けられないという注意点もあるのでご注意ください。

税理士でも仮想通貨の申告は今年が初めてという方がほぼ大部分かと思います。

確定申告時期は相談が集中するため、不慣れな申告は断るという税理士もいるかと思います。

確定申告期限の間際になる前に、一度ご相談されることをお勧めいたします。