無申告のリスクとデメリット

無申告の3つのリスクとデメリット

無申告のメリットは税金を納めない(ばれない限り)ということです。

ただし、よほど稼いでいる人でなければ、納める税金の額は所得(売上から経費を引いた後の利益)の10%以下程度になることが多いです。

では逆に、無申告の状態を長期間続けている場合に想定される「リスク」と「デメリット」はどういうものがあるか?具体的に考えていきたいと思います。

1 ばれた時に過去の税金がまとめて請求される

無申告を続けている場合、突然税務署からお尋ねや税務調査の連絡が来ます。

来るときは突然です。

そして申告をされている方の税務調査は、普通は過去3年間の状況を見ます。

ですが、無申告の方の場合は過去5年間(更に悪質なら7年間ということも)を見られます。

当然、その5年分の所得について一気に税金が課せられますのでかなりの額になりかねません。

2 公的な所得証明がない

所得を証明するものは、サラリーマンの方だと「給与所得の源泉徴収票」になり個人事業主の方であれば「確定申告書」になり、会社であれば「決算申告書」になります。

公的な所得証明は次のように様々な場面で必要になります。

事業資金の借入

住宅ローン

建設業の許認可や税理士登録など公的な申請

つまり、無申告の場合は借入やローンが組めない、許認可が取れないということになります。

また、無申告の方は公的には所得が無いという状態なので国民年金等も払っていない方が多く老後の生活資金も確保できていない方が多いです。

3 多額の罰金

1の過去の税金は「本来納めないといけない税金」です。

無申告の場合には、それとは別に次のような無申告の罰金がかかってきます。

無申告加算税→原則15%~20%※自主的な期限後申告だと5%

重加算税→40%※期限後申告の場合で特に悪質なものにかかるもの

延滞税→近5年は9%~10.6%程度※延滞利息のようなもので、提出(納付)期限から時間が経てば経つほど金額が大きくなります。

5年分の「本来納めないといけない税金」にプラスして上記の罰金がかかってきますのでかなりの金額になります。

まとめ

無申告については、今の間(ばれない間)は良くても後で本当に困るというようなことが多いです。

では、過去に無申告であった方は未来永劫お金を借りたり、住宅ローン組んだり、許認可を取ったりできないのかというとそんなことはありません。

ある時期を境にきちんと申告を開始して借入をできるようになっている方はいらっしゃいます。

また、税務調査が来る前に自主的に申告することでかなり罰金等が軽減されます。

当事務所でも「結婚をするからちゃんとしよう」と考えたことをきっかきに、ご相談に来られて契約をされた方も実際にいらっしゃいます。

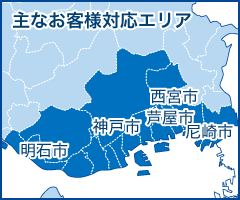

「無申告でどうしたらいいかわからない」という方は神戸の曽禰会計事務所までご連絡くださいませ。

初回相談無料にてお受けしております。