役員報酬の決め方 その2

お金の残し方

自分の「会社」と社長である「自分自身」を一緒と考えるか、完全に別人と考えるか、で大きく方針は変わります。

創業したてであれば、会社と自分自身を一緒と考える方が多いように思いますが、考え方としては以下の3つがあると思います。

1 会社と個人(自分自身)を一緒に考えて、トータルでお金が残るようにしたい

2 会社にお金ができるだけ残るようにしたい

3 個人(自分自身)にお金ができるだけ残るようにしたい

自分自身の夢や生活、事業の目標、借入をしている場合の銀行対策などの状況によって方針を決めていくことになるでしょう。

法人税と所得税

税金を考慮した役員報酬の決め方としては、事業から生じた利益を会社と個人でどう分配するか?がポイントです。

例えば500万円の利益がある場合に

① 自分自身の役員報酬400万円→400万円に所得税がかかる

② 会社に残る利益100万円(500万円-400万)→100万円に法人税がかかる

それぞれの利益あるいは所得金額によって法人税や所得税の税率が変わります。

この税率の差が節税につながります。

1 法人税

利益額が800万円までは法人税率は約23%です。

800万円を超えると税率が上がり約34%になります。

なので、会社の利益額は800万円をこえるかどうか?が一つの判断ラインになります。

※上記は中小企業(資本金1億円以下)の税率です。

※平成28年9月時点の税率です。

2 所得税

所得税については超過累進税率という方式になっています。

所得金額が高くなるほど段階的に税率も高くなる方式です。

なお、住民税については一律10%です。

所得税については所得控除(配偶者控除や扶養控除、社会保険料控除のことです)の影響もあるので一概には言えません。

ですが、年収600万円くらいまででしたら、約20%(所得税+住民税)の税率で収まると思います。

法人税の税率と比較した場合にはこのあたりが一つの目安になると思います。

まとめ

役員報酬の決め方 その2 として、役員報酬を決める上での考え方や税率の差についてお話してきました。

今回は税金だけの有利不利のお話でしたが、役員報酬を払えば、当然そこに社会保険料の負担が生じます。

実際に役員報酬を決める場合には、社会保険料を考慮してシミュレーションする必要があります。

役員報酬は事業年度の最初に決めて、原則1年間変更できないものです。

会社の経費として非常に金額の大きいものになりますので、その年の事業計画や利益目標などを考慮する必要があり、税理士にご相談されることをおすすめします。

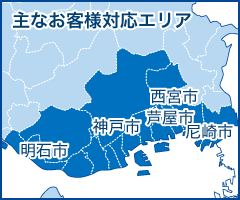

役員報酬のシミュレーションやアドバイスがご希望の方は「神戸の曽禰会計事務所」へご相談下さい。初回相談無料にてご対応させていただきます。