未分類

資金繰りと融資

社長(経営者)の不安の中で特に大きいものが「資金」に関する不安です。

会社が創業期であれば、なかなか売上(利益)が上がらず、経費ばかりかかり資金が減ることが多いでしょう。

創業期を過ぎたとしても、売上が増えれば資金が楽になるかと思って必死にやっても、

運転資金あるいは先行投資が必要な業種であれば、結局先立つ資金が増え、ますます資金が苦しくなります。

このように会社が大きくなっても「資金」の悩みはついてまわります。

中には仕事の8割くらい資金繰りのことを考え、残り2割程度しか本業のことを考えることができない、という社長(経営者)もいらっしゃいます。

このような状況は会社にとって良いわけがありません。

まずは、多少多めにでも借入を行い、手元のキャッシュを厚くして資金繰りに関する不安をなくすことは、

社長(経営者)が本業に集中するためにも大切なことだと思います。

適正な預金残高とは?

昔からある例えですが、金融機関は「晴れの日に傘を貸そうとする」などと言います。

言い換えれば、必要ない時こそ積極的に貸そうとするのです。

必要がない時とは、預金残高が潤沢で、当面の資金繰りに不安がない時です。

逆に預金残高がギリギリの状態だと、危なく感じて融資に消極的になります。

ひどいようですが、金融機関はそういうものと割り切って付き合っていくことが大切だと思います。

預金残高がギリギリの状態とは、平均月商の1ヶ月分を下回るような状態です。

そして預金残高が潤沢の状態とは、平均月商の2ヶ月分程度ある状態になります。

なので、平均月商の2ヶ月分程度ある会社は資金繰りに余裕があって金融機関からは「貸しやすい会社」という見方になります。

とはいえ、現実的には小さな会社や個人事業主だと平均月商の1ヶ月分もないという場合が多いです。

そのような場合ひとまずは、月商の1ヶ月分の預金残高を目標にされるのが良いと思います。

まとめ

預金残高について書いてきましたが、結論としては

健全に見せようとするあまり、無理に借金を返して預金残高が少なくなるよりも、

借金をしてでも預金残高に余裕がある会社の方が金融機関の印象は良くなります。

また、預金残高に余裕がある方が社長(経営者)の精神衛生上も良いと思います。

資金繰りについて相談したい、あるいは融資のことや金融機関との付き合い方などを相談したい、

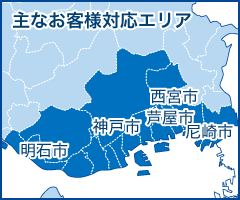

というような方は、融資実績が豊富な神戸の曽禰会計事務所までお気軽にお問合せください。

初回の面談は無料にてご相談をお受けしています。